Noi italiani, lo sappiamo, siamo un popolo di grandi risparmiatori! Sono infatti oltre 1.500 i miliardi di euro che lasciamo giacenti sui conti correnti.

In questo nostro essere “formichine”, l’avversione al rischio ci porta a effettuare scelte piuttosto conservative in ambito di destinazione dei nostri risparmi.

Dall’ultimo rapporto Consob sulle scelte finanziarie degli italiani presentato a febbraio 2023, risulta infatti come ben la metà di coloro che si considerano investitori abbia disponibilità giacenti su un conto deposito o in buoni fruttiferi postali (seguiti a ruota fra chi ha scelto di investire in titoli di Stato italiani).

Ma che cosa sono e come funzionano questi strumenti finanziari così apprezzati dalle famiglie italiane?

1. IL CONTO DEPOSITO E I BUONI FRUTTIFERI POSTALI

- Il conto deposito è uno strumento bancario che, appoggiandosi a un conto corrente tradizionale, consente di ottenere una remunerazione (ovvero un tasso di interesse) più elevata a discapito di una operatività più limitata e del fatto che, se non viene prevista la possibilità di disinvestire anticipatamente, si pagano delle penali nel caso in cui si voglia terminare prima della scadenza questa operazione.

Il conto di deposito è garantito dal fondo interbancario (come i conti correnti, per intenderci e fino a un massimo di 100mila euro) ed è una soluzione ideale per chi ha la necessità di parcheggiare della liquidità per un periodo di tempo limitato (da 6 mesi a un anno; oltre questa soglia è preferibile investire in altri strumenti finanziari).

- I buoni fruttiferi postali. Per molti anni il risparmio postale nel nostro Paese ha costituito la prima e principale forma di investimento anche perché l'apertura di un conto corrente bancario non era consentita a tutti e il libretto di risparmio postale diventava l'unica alternativa disponibile.

I buoni fruttiferi postali devono il loro successo al fatto che offrono rendimenti crescenti nel tempo.

Diventa quindi possibile investire a lunga scadenza pur mantenendo la possibilità di disinvestire in qualsiasi istante ricevendo l'intero capitale maggiorato degli interessi maturati.

Inoltre l'emissione, la gestione e il rimborso di questo strumento sono totalmente gratuiti. Sono sottoscrivibili anche per importi minimi e in passato non erano tassati. Tutti aspetti che ne hanno decretato un successo che ancora oggi è molto forte.

2. LE OBBLIGAZIONI

Le obbligazioni sono titoli che conferiscono a chi li detiene il diritto a ricevere, alla scadenza prevista, il rimborso della somma versata e una remunerazione a titolo di interesse (solitamente pagata "a rate" già nel corso di vita del titolo tramite lo stacco di cedole).

Molto diffuse, vengono emesse da molti soggetti diversi, accomunati però dalla stessa esigenza: avere bisogno di soldi per i propri investimenti. Soldi che vengono appunto chiesti in prestito attraverso le obbligazioni.

Se si tratta di organismi sovranazionali le obbligazioni si chiamano supranational bonds: nel caso di banche o di società si parla di corporate bonds; se ad aver bisogno di soldi sono i governi si ricorre ai cosiddetti Titoli di Stato.

Le emissioni di obbligazioni avvengono secondo tre modalità differenti:

• Senza il riconoscimento di una cedola periodica: prevedendo un'emissione "a sconto", ovvero a un prezzo più basso rispetto al valore 100 a cui saranno rimborsate alla scadenza del titolo (in questo caso si parla di Zero Coupon Bonds in quanto non prevedono cedole nel corso di vita del titolo);

• A tasso fisso: garantiscono periodicamente un ammontare di interessi stabilito a priori;

• A tasso variabile: gli interessi pagati dipendono da indici finanziari (generalmente l'Euribor o altri tassi ufficiali), reali (tasso di inflazione) o valutari (tasso di cambio).

Le obbligazioni possono essere acquistate al momento della prima emissione, cioè quando vengono offerte per la prima volta al pubblico (sul mercato primario), o in un momento successivo alla loro emissione da chi le ha già acquistate (sul mercato secondario).

In quest'ultimo caso l'acquisto non avviene più a prezzo di emissione ma al prezzo di mercato.

Quest'ultimo prezzo varia in funzione del rating (ovvero la capacità di restituire il prestito) della società che ha emesso l'obbligazione e dei tassi di interesse del momento.

Se infatti le banche centrali aumentano i tassi di interesse, le nuove obbligazioni e gli altri strumenti finanziari avranno rendimenti e interessi più alti rispetto alle "vecchie" obbligazioni già emesse e scambiate sul mercato secondario. Per trovare acquirenti dunque queste obbligazioni dovranno essere offerte a un prezzo inferiore.

3. I RISCHI DELLE OBBLIGAZIONI

Le obbligazioni possono essere lo strumento più adatto per preservare il capitale e garantire un rendimento con una certa stabilità. Questo però è vero solo se si è consapevoli dei rischi che i titoli obbligazionari nascondono.

• RISCHIO DI CREDITO O RISCHIO EMITTENTE

Nasce dalla possibile insolvenza dell'emittente che può non riuscire a pagare gli interessi o , peggio ancora, non rimborsare il capitale a scadenza.

Per questo è importante valutare il rating, ovvero l'affidabilità, dell'emittente (cercando di scegliere sempre titoli con un rating superiore alla tripla B).

• RISCHIO DI LIQUIDITÀ DEL TITOLO

È la possibile difficoltà a vendere le obbligazioni prima della scadenza.

Questo avviene principalmente quando si scelgono emissioni con ridotta dimensione o, peggio ancora, che non prevedono proprio la quotazione del titolo (come spesso avviene per le obbligazioni bancarie).

• RISCHIO CAMBIO

Nel caso si decida di acquistare titoli in valuta estera bisogna considerare l'insicurezza dovuta alla variabilità del rapporto di cambio con la valuta del proprio Paese.

• RISCHIO TASSO DI INTERESSE

È il più importante ma spesso anche il meno considerato. È l'eventualità che le variazioni dei tassi di interesse possano far cambiare considerevolmente il prezzo delle obbligazioni.

In questi casi, se si volesse vendere l'obbligazione prima della scadenza, si potrebbe incorrere in una perdita. Un valore da tenere in considerazione

• ALTRI RISCHI

Attenzione alle obbligazioni subordinate (per esempio quelle bancarie): in caso di insolvenza dell'emittente, il rimborso del capitale avviene solo successivamente ai creditori ordinari e alle altre obbligazioni.

4. CHE COSA SONO I TITOLI DI STATO

La maggior parte dei risparmiatori nel nostro Paese ne ha detenuto almeno uno per una volta nel proprio portafoglio.

Sono i prestiti che i governi italiani hanno chiesto per far fronte alle proprie necessità e il loro ammontare definisce il debito pubblico italiano. Ne esistono di diversi tipi.

• I BUONI ORDINARI DEL TESORO (BOT)

Sono i più graditi dagli italiani in quanto caratterizzati dalla breve durata (le scadenze variano fra i 3 e i 12 mesi).

Il loro prezzo di emissione (ovvero di acquisto) è sempre inferiore a 100 (che rappresenta il valore nominale e la cifra che verrà restituita alla scadenza).

• I CERTIFICATI DEL TESORO ZERO-COUPON (CTZ)

Molto simili ai Bot, ma emessi con una scadenza superiore che generalmente arriva ai 24 mesi.

Anche in questo caso il prezzo di emissione è sempre inferiore a 100 e non presentano cedole nel corso del periodo.

• I CERTIFICATI DI CREDITO DEL TESORO (CCT)

Sono titoli di Stato indicizzati che prevedono lo stacco di una cedola variabile.

Il valore di rimborso rimane pari a 100 mentre la cedola viene calcolata partendodal rendimento del Bot semestrale (con l'aggiunta di 15 centesimi di punto).

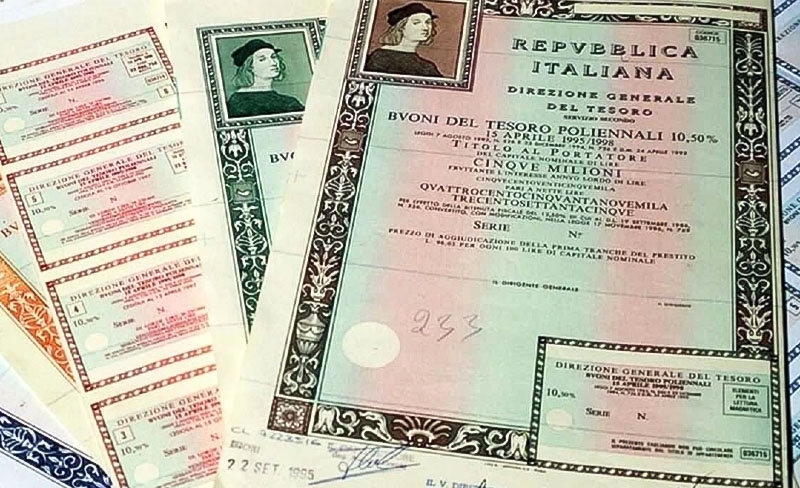

• I BUONI DEL TESORO POLIENNALI (BTP)

Sono obbligazioni a tasso fisso con scadenze medio lunghe (dai tre ai trent'anni).

Possono prevedere variazioni di prezzo anche molto significative legate ai tassi di interesse che in 30anni possono variare anche molto.

Per mitigare questa sensibilità sono stati creati i Btp indicizzati all'inflazione europeao a quella italiana.

5. COSA CHIEDERE IN BANCA SE SI VUOLE INVESTIRE IN OBBLIGAZIONI

Sono due le principali domande da fare in banca quando si decide di investire in questi strumenti finanziari.

• La prima riguarda la tipologia di obbligazione che si sta sottoscrivendo consapevoli che quelle "ordinarie" hanno le caratteristiche che abbiamo descritto in questo articolo ma ne esistono anche molte altre tipologie che possono avere caratteristiche e rischi sensibilmente diversi.

• La seconda cosa da chiedere è invece quale sia la duration (o meglio ancora la duration modificata) del titolo che stiamo sottoscrivendo.

E' un valore che rappresenta la vita residua del titolo, ovvero il tempo medio che si impiega, tenendo in considerazione anche le cedole, a rientrare in possesso del denaro investito.

Di fatto è lo strumento principale per valutare la variabilità (la duration modificata arriva a dire anche di quanto) del prezzo del nostro titolo per allineare il suo rendimento a quello di mercato, soprattutto quando cambiano i tassi di interesse della Banca centrale di riferimento.

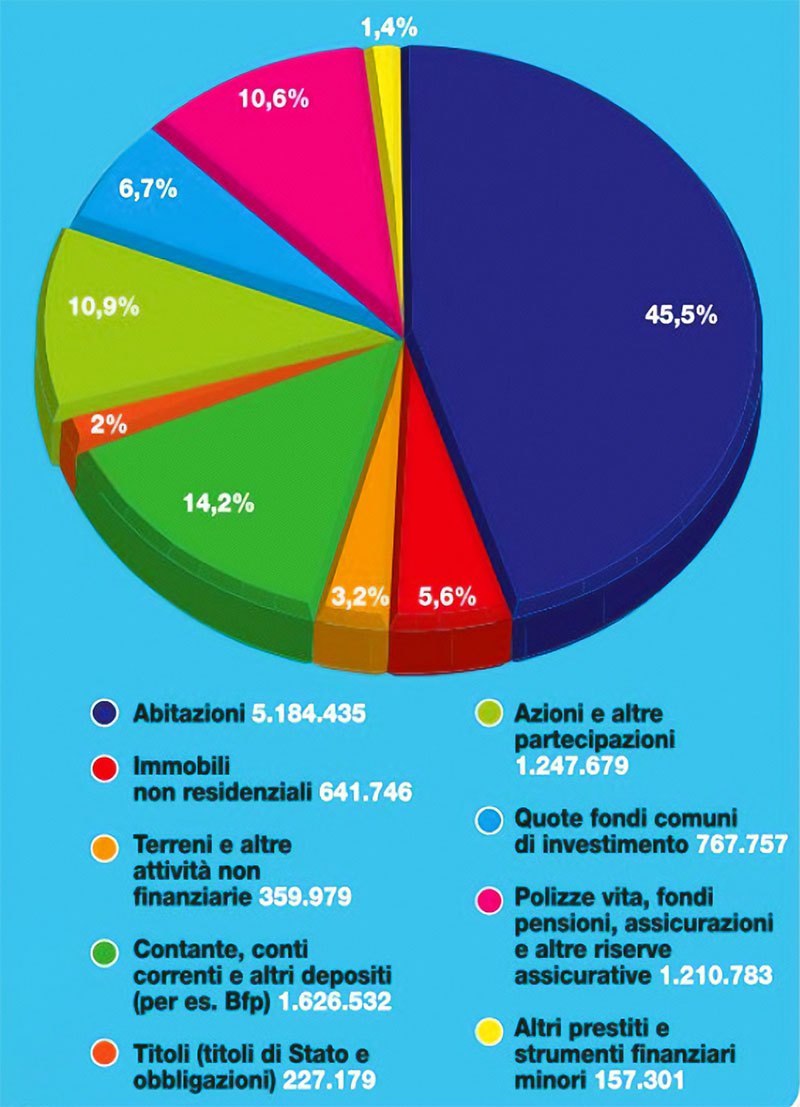

La ricchezza degli italiani

Le stime sulla ricchezza elaborate dall'Istat e dalla Banca d'Italia ci permettono di capire dove e come investono le famiglie in Italia.

Nel 2021 (ultimi dati disponibili) l a ricchezza lorda delle famiglie era di 11.423 miliardi di euro, con una crescita del 3% rispetto al 2020. Oltre la metà della ricchezza era composta da attività reali (case e immobili).

Tra le attività finanziarie le famiglie italiane preferiscono i conti correnti e altri depositi (14,2%),le partecipazioni azionarie (10,9%) e i fondi pensione (10,6%). I dati sono in milioni di euro.